Belajar yang baik dan buruk dari negeri orang

oleh :

Dalam proses terbentuknya, Otoritas Jasa Keuangan (OJK) mengadopsi beberapa sistem yang sudah digunakan oleh negara lain. Beberapa di antaranya adalah dari yang berhasil hingga yang gagal menjalankan fungsinya dan kembali ke wewenang semula.

Ketua Dewan Komisioner OJK, Mualiaman D Hadad mengaku, sistem pengawasan dan perlindungan konsumen yang diadopsi dari sejumlah negara. Beberapa di antaranya adalah Inggris, Australia dan Korea Selatan.

Mari kita urai satu per satu.

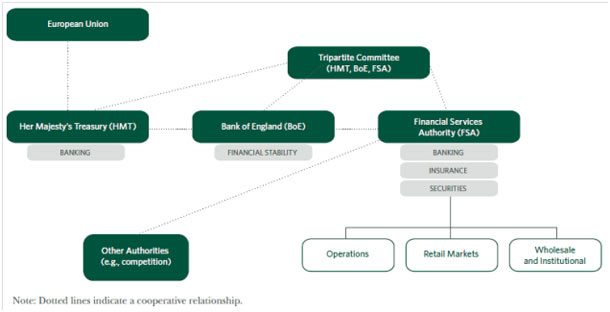

1. Inggris

Sumber bagan: Tim transisi OJK

Inggris awalnya menggunakan sistem pengawasan tunggal bernama Financial Service Authority (FSA).

Mengadopsi sistem di Inggris, permasalahan utama yang dihadapi oleh lembaga pengawas yang berbeda adalah terhambatnya komunikasi antara bank sentral dan otoritas perbankan. Maksudnya, fungsi lender of the last resort BI tidak akan optimal selama bank sentral tidak memiliki informasi yang memadai tentang kondisi sistem keuangan di tingkat lembaga keuangan individual.

Kasus ini terjadi di Inggris yaitu ketika Northern Rock, sebuah lembaga keuangan yang diawasi oleh FSA, akhirnya ambruk dan di-bailout oleh Bank of England (BoE).

Bank sentral yang selama itu tidak tahu tentang sepak terjang pengelola Northern Rock yang terlalu berani melakukan ekspansi pengucuran kredit, dipaksa untuk mengambil keputusan sulit ketika kasus tersebut dilimpahkan oleh FSA untuk di-bailout.

Atas dasar peristiwa ini, Juni 2010 kekuasaan FSA diambil alih oleh BoE dengan skema di bawah ini.

Sumber bagan: Tim transisi OJK

Muliaman mengakui, sistem informasi lembaga keuangan di Inggris tersebut cukup buruk. “Tapi bukan berarti kita tidak bisa belajar dari sana. Apa penyebab gagalnya FSA, akan kami hindari,” janjinya.

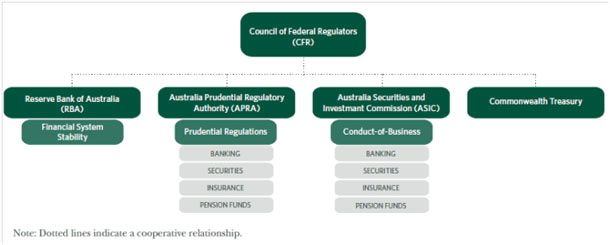

2. Australia

APRA adalah otoritas pengawas sektor keuangan di Australia dan mengambil alih tugas Reserve Bank of Australia (RBA) dan Insurance and Superannuation Committee (ISC). Lembaga yang dibentuk pada tanggal 1 Juli 1998 menjalankan fungsi pengawasan micro-prudential lembaga keuangan yang terdiri dari bank, credit union, building society, dan perusahaan asuransi. Selain itu, APRA juga menjalankan pengawasan terhadap industri dana pensiun (superannuation funds).

APRA menghadapi risiko kegagalan pengawasan pada saat restrukturisasi organisasi. Pada tahun pertama pembentukan, APRA harus menyerap SDM dari RBA dan ISC. Sampai dengan tahun 2002, APRA menyerap SDM dari sembilan dinas pemerintah Australia beserta tugas pokok fungsi (tupoksi) dan sistem informasi dan teknologi. Selain itu, APRA kehilangan ahli pengawas senior selama proses restrukturisasi organisasi. Selama 1999-2002, APRA belum dapat memenuhi target organisasi yang ditetapkan pada tahun 1999.

Tantangan utama APRA dalam restrukturisasi organisasi adalah pembentukan budaya kerja. APRA belajar dari restrukturisasi organisasi otoritas pengawas di Kanada yang memerlukan waktu delapan tahun. Walaupun APRA memberlakukan change management sedemikian rupa, waktu yang diberlakukan untuk pemenuhan target organisasi mencapai lebih dari 3 tahun.

Kompleksitas lain dari pembentukan APRA adalah biaya yang besar. Dilihat dari lingkup kegiatannya, APRA mengawasi 327 perusahaan yang terdiri dari bank, credit union, building society, dan perusahaan asuransi. Selain itu, APRA juga mengawasi 291 dana pensiun (APRA, 2009). Pengawasan sektor keuangan dilakukan oleh enam kantor APRA yang berada di ibukota negara bagian terbesar di Australia: Sydney, Canberra, Melbourne, Brisbane, Perth, dan Adelaide.

Pada tahun 2009, anggaran yang dibutuhkan untuk pelaksanaan pengawasan sektor keuangan mencapai Rp784,3 miliar atau setara dengan AU$103,2 juta. Pengeluaran terbesar digunakan untuk pembiayaan SDM yaitu Rp553,3 miliar atau sekitar71%.

Biaya pembentukan APRA juga memakan biaya besar (proksi biaya pembentukan adalah total aset ditambah dengan biaya operasional pengawasan selama satu tahun): AUS$155,9 miliar atau Rp1,2 triliun (APRA, 2009). Bayangkan berapa biaya yang harus dikeluarkan untuk membentuk OJK versi RUU OJK di Indonesia? Patut dicatat, jumlah lembaga keuangan di Indonesia mencapai 3.673 perusahaan selain itu, masih terdapat 94.320 lembaga keuangan mikro . Artinya, OJK di Indonesia harus mengawasi lembaga keuangan sebanyak 158 kali perusahaan yang harus diawasi APRA.

Jumlah kantor OJK pun selayaknya menyesuaikan wilayah Indonesia yaitu 33 kantor, dengan asumsi minimal 1 kantor di setiap 33 provinsi (5,5 kali lebih banyak dibanding kantor APRA).

Muliaman memastikan, OJK juga memiliki cabang di setiap daerah di mana dulu Bank Indonesia (BI) juga memiliki cabang. “Transisi kami termasuk SDM akan dimulai hingga daerah. Soal infrastruktur, sudah kami siapkan dan mulai ada sekat dengan BI,” jelasnya.

Ini bagan sistem pengawasan di Australia

Sumber bagan: Tim transisi OJK

Tim transisi OJK, Triyono mengakui sistem Negeri Kanguru ini kelewat rumit juga semisal dijalankan Indonesia. “Tapi ya itu, tidak ada yang sederhana memang. Untuk mengawasi hal kompleks, kami harus bisa masuk lebih dalam,” ungkapnya.

3. Korea Selatan

Struktur pengawasan yang digunakan oleh Korea Selatan sedikit mengalami perubahan pada tahun 2008 namun tetap pada bentuk pengawasan terintegrasi yang diterapkan sejak tahun 1999. Berikut bagan sistem di Korea.

Struktur Pengawasan Korea Selatan

Sumber bagan: Trinity 2009, penelitian Universitas Gadjah Mada (UGM) dan Universitas Indonesia (UI).

FSC membawahi Securities and Futures Commission (SFC) dan Financial Supervisory Services (FSS) yang kemudian membawahi seluruh lembaga keuangan.

Namun pada Maret 2008 posisi chairman FSC dan Gubernur FSS dipisahkan untuk meningkatkan efisiensi dan untuk membedakan secara jelas antara pembuatan kebijakan dengan pengawasan pasar keuangan. FSC juga berubah dari Financial Supervisory Commission menjadi Financial Services Commission.

FSC dibentuk dengan tujuan untuk melindungi integrasi pasar keuangan Korea dengan meningkatkan kesehatan sistem kredit dan praktik bisnis yang jujur. FSC bertindak sebagai badan penghasil kebijakan terkonsolidasi yang terkait permasalahan pengawasan industri keuangan secara keseluruhan.

FSC terdiri dari sembilan komisioner yang terdiri dari Chairman, Vice Chairman, Vice Minister of Strategy and Finance, Deputy Governor of the Bank of Korea, President of the Korea Deposit Insurance Corporation, Governor of the Financial Supervisory Service, dua orang yang direkomendasikan oleh Chairman dari FSC, dan satu orang dari Chairman of the Korea Chamber of Commerce and Industry. Chairman ditunjuk oleh Presiden Korea, melalui rapat FSC.

Menurut Triyono, kelemahan sistem pengawasan di kebanyakan negara memiliki permasalahan yang sama. “Komunikasi antar lembaga lain akan sulit. Terlebih sebelumnya Bank Indonesia (BI) memegang kendali pengawasan bank selama puluhan tahun,” jelasnya.

Oleh sebab itu, ia berharap karena berisi muka lama, komunikasi ini diharapkan berjalan tanpa hambatan. “Toh orang-orang OJK berasal dari kedua lembaga tersebut. Jadi diharapkan tidak terlalu kaku saat transisi,” harapnya.

Sedangkan dalam menentukan jumlah iuran, Indonesia belajar dari banyak negara.

Di antaranya adalah:

- Hong Kong

•Pembebanan dilakukan dalam proses perizinan baik beban biaya tahunan maupun pendirian bank atau pembukaan jaringan kantor.

•Apabila hasil iuran masih kurang, maka akan ditutup kekurangannya oleh HKMA (bank sentral Hong Kong yang bertindak sekaligus sebagai pengawas bank).

- Estonia

a.Fee atas sadar layanan.

• Besarnya pembebanan didasarkan atas daftar tarif per layanan.

b.Pembebanan berdasarkan volume.

•1% dari kebutuhan modal minimum bank.

•Memiliki daftar persentase pembebanan sesuai dengan aset yang diawasi.

Metodologi :

Dihitungu dulu jumlah beban pengawasan setahun lalu dikurangi proyeksi pungutan a/d jenis layanan , kemudian dikurangi target pungutan a/d 1% modal. Sisanya dipungut a/d persentase aset.

-Slovakia

Fee atas sadar layanan

•Besarnya pembebanan didasarkan atas daftar tarif per layanan Pembebanan berdasarkan volume.

•0,0027% dari aset dengan minimum €100.000 untuk bank sing atau cabang bank asing.

•0,0133% dari aset dengan minimum €20.000 untuk asuransi.

•0,0118% dari aset dengan minimum €20.000 untuk dana pensiun.

•0,0170% dari aset dengan minimum €2.000 untuk perusahaan sekuritas.

Metodologi : Aset yang dihitung atas dasar laporan yang diaudit.

"Kami sedang persiapkan semuanya. Tim OJK sedang menggiatkan komunikasi dengan pelaku industri keuangan. Kami juga lihat penerapan best practice di negara-negara lain," tutur Muliaman.

Menurutnya, iuran yang disosialisasikan belum ketok palu. “OJK masih menerima masukan dan saran, kami menyerap dari negara lain dengan potensi yang paling pas untuk diterapkan di sini,” jelasnya.

Jadi, setumpuk pekerjaan sudah menanti OJK. Namun masih banyak perbedaan pendapat dan kontroversi di sana-sini. Berhasilkah sang wasit super bodi ini menjalankan tugasnya tahun depan? Kita tunggu saja aksinya.

Selamat datang wasit baru industri keuangan

Selamat datang wasit baru industri keuangan  Adu kuat lawan sang pengawas senior

Adu kuat lawan sang pengawas senior  Nama baru, tapi isinya muka lama

Nama baru, tapi isinya muka lama  Pendanaan OJK menuai protes

Pendanaan OJK menuai protes